みなさん、こんにちは。

徳川の建築設計・不動産会社、(株)NARUSEのミノです。

前回は、住宅ローンの連帯債務型について、連帯保証型・ペアローンと比較しながら、その特徴をお話ししました。

今回は、連帯債務型・連帯保証型・ペアローンそれぞれに向いているのはどんな人?

についてお話ししていきます。

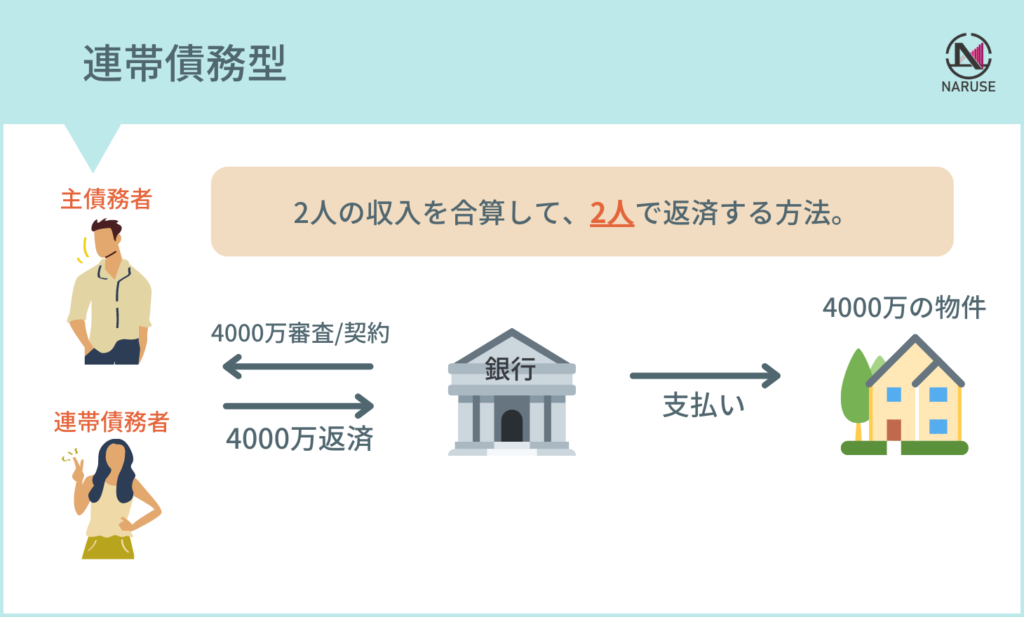

連帯債務型に向いている人

連帯債務型に向いている人は、

- 諸費用を抑えたい

- 夫婦どちらかが、いずれ仕事を辞める可能性がある

- 夫婦それぞれに、住宅ローン控除を使用したい

に当てはまる方になります。

連帯債務型は、2人で一つのローンを銀行から借入れるため、諸費用はローン1つ分になります。

ペアローンと迷われている方は、「夫婦どちらかが、いずれ仕事を辞める可能性がある」かどうかに注目して、選択してください。

連帯保証型と区別がつかない方は、住宅ローン控除に注目して、夫婦ともに控除を受けたいかどうかを考えましょう。

連帯債務型は、取り扱っている銀行が少ないです。

また、連帯債務者も団信に加入できるかどうかは、銀行によりますので、必ず入れるわけではないことに注意が必要です。

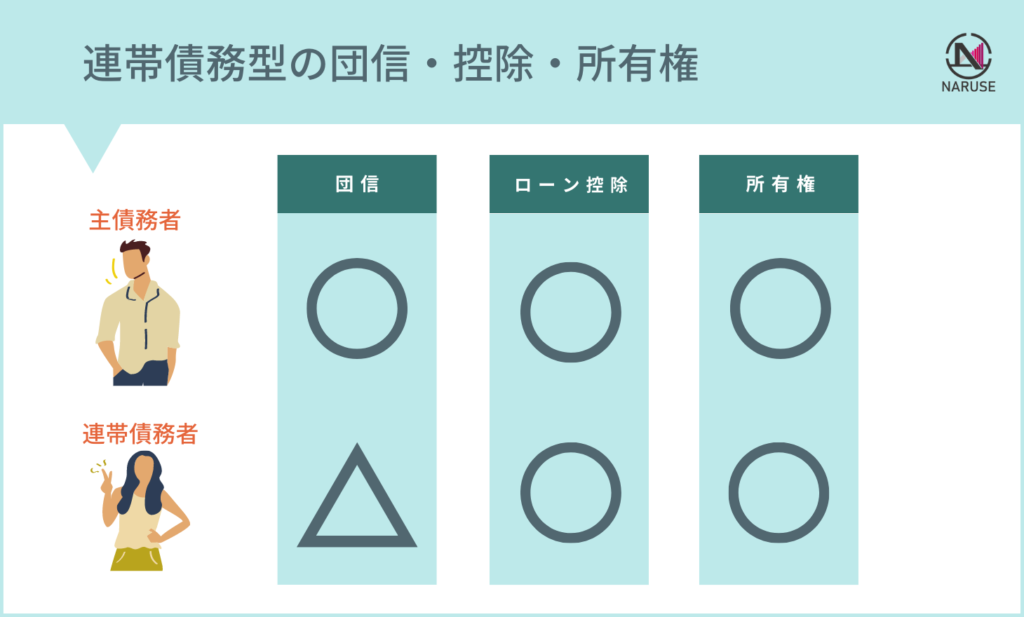

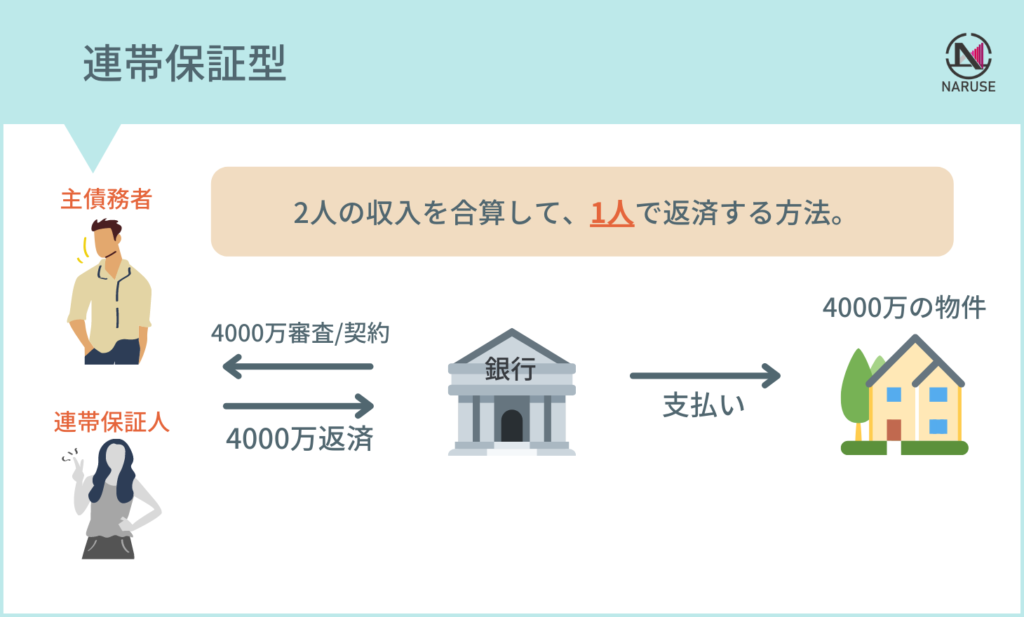

連帯保証型に向いている人

連帯保証型に向いている人は、

- 収入合算して、借入れ額を増やしたい

- 住宅の名義を単独名義にしたい

に当てはまる方です。

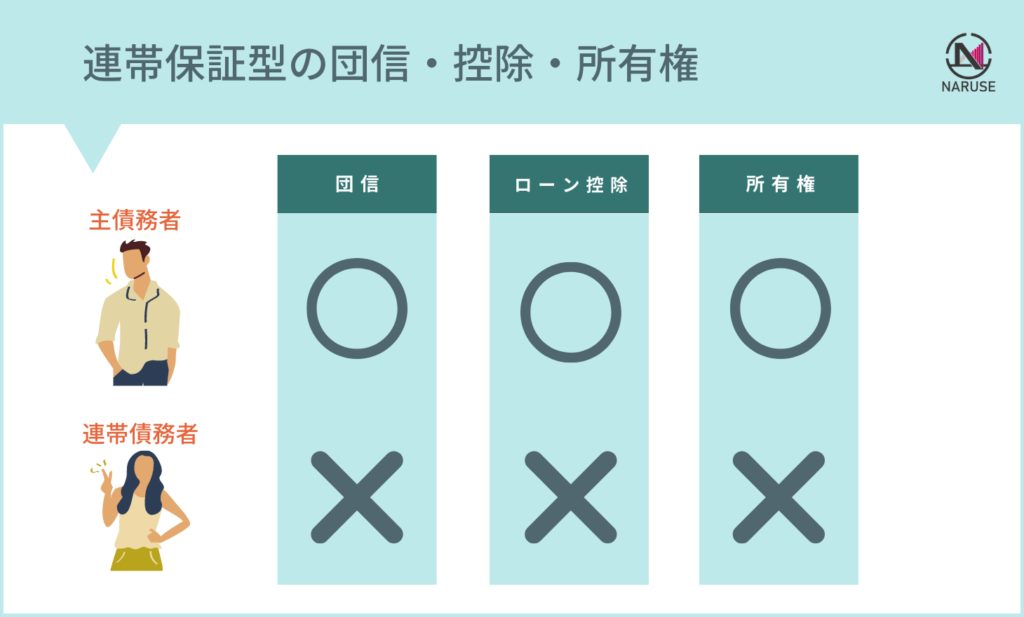

連帯保証型は、大前提として、

単独ローンを考えているが、借入れ額が足りない場合に使用するローン、といった位置付けです。

そのため、住宅の名義を単独名義にしたい方は、必然的に連帯保証型か、単独ローンが選択肢として残ります。

逆に、共有名義にしたい方は、連帯債務型かペアローンが選択肢になります。

もともと、住宅の名義を単独にしたい方向けに作られているので、

上図のとおり、連帯債務者には、団信・住宅ローン控除・所有権がありません。

ちなみに:単独名義のメリット・デメリット

ここで気になるのが、単独名義のメリット・デメリットですよね。

ご紹介いたします。

【単独名義のメリット】

- 片方が退職しても、もう一方が働ければローンの返済可能

- 住宅の名義人が万が一死亡した場合、配偶者は残債を返済しなくてよい

- 配偶者がほかに借入れしていた場合でも影響を与えない

- 万が一離婚して家を売却する場合、手続きが共有名義より簡単

【単独名義のデメリット】

- 借り入れ額が少なくなる(ただし、収入合算すれば問題なし)

- 団体信用生命保険に1人しか入ることができない

- 住宅ローン控除が1人分しか受けられない

- 住宅の所有権が共有名義でない

上記のとおり、税金対策の面では不利なのですが、手続きや万が一のことが起こった場合は、単身名義の方が有利です。

ペアローンに向いている人

ペアローンに向いている人は、

- 夫婦ともに仕事している

- 産休・育休後も退職せず職場復帰する

- 夫婦ともに健康で、団信に加入できる状態

に当てはまる方です。

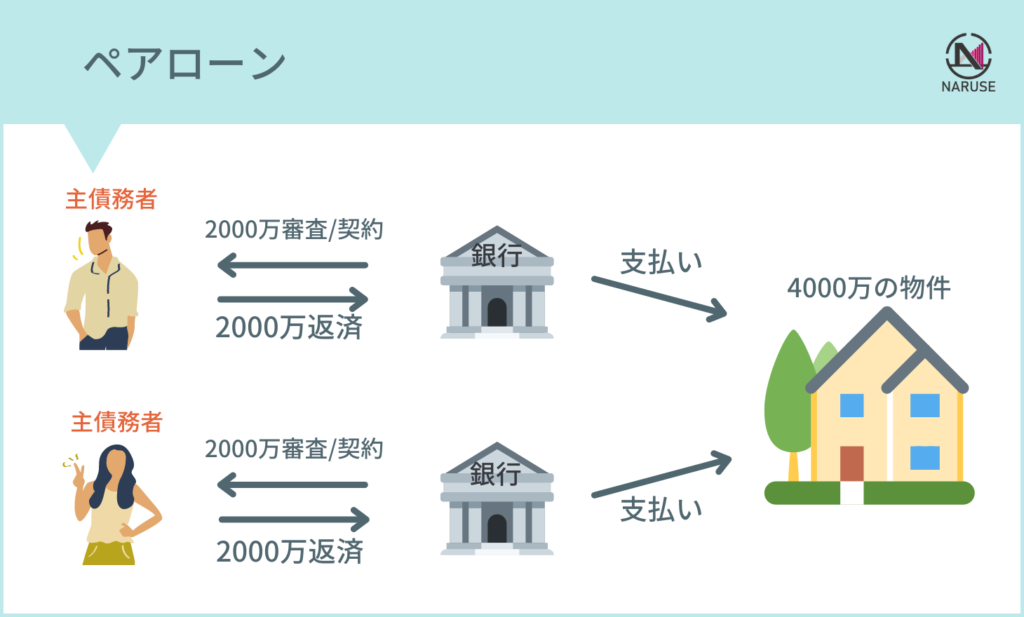

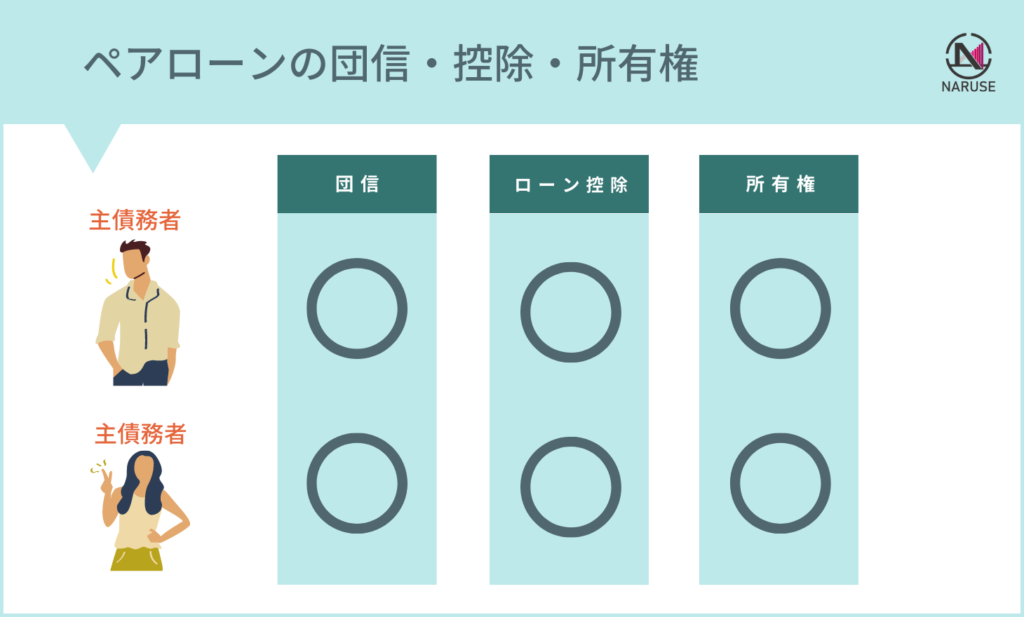

ペアローンは、夫婦それぞれローンを借りるため、夫婦ともに住宅ローン控除を受けられるのが特徴です。

逆に、節税効果を狙ってペアローンを組んだのちに、育児などのライフステージで退職することになっても、返済が続くため注意が必要です。

また、住宅ローン控除は、「収入がある人」に対して行われるものなので、貯金から返済出来ていたとしても、控除は受けられません。

夫婦一人一人がローン契約者のため、団信・住宅ローン控除・住宅の所有権があります。

ペアローンを選択される方は、働き続ける覚悟と、団信に加入できるような健康状態を準備しましょう。

収入合算した連帯債務型とペアローンのどちらを選べば良い?

収入合算して2人で返済していく連帯債務型と、2本のローンを組むペアローンは、一体どちらがお得なのでしょうか?

以下では、月々返済額と、住宅ローン控除額、諸経費について比較していきます。

連帯債務型とペアローンの月額返済額の比較

参考に、SUUMOさんのこちらの記事をご覧ください。

ここでは、銀行ペアローンと、収入合算で連帯債務型(フラット35)を借入れた場合の比較をしています。

- ペアローンは変動金利型

- 連帯債務型ローンは全期間固定金利

にするなど、様々な条件下の元に比較をしていますが、

収入合算した連帯債務型(フラット35)の方が、月々返済額が約16,000円高いという結果になっています。

連帯債務型とペアローンの住宅ローン控除額と諸経費の比較

また、気になる住宅ローン控除額と、諸経費の比較をします。

ペアローンの特徴として挙げられている、

- 住宅ローン控除が2人とも受けられる

- 諸経費が通常の2倍かかる

ですが、収入合算した連帯債務型(フラット35)の方が、残高の減りが遅いため(※)、ペアローンより控除額が多くなります。

(※)住宅ローン控除は、住宅ローンの年末残高の1%にあたる金額を、所得税・住民税から10年間控除される制度なので、残高が多いほうが控除額が多くなる。

さらに、ペアローンのデメリットとして挙げられる「諸経費が2倍になる」という点ですが、

司法書士事務所によっては、妻の手数料は追加料金2万円でいいなど、まるごと2本分の諸経費を払わなくても済む方法があります。

収入合算した連帯債務型(フラット35)で、夫婦連生団信を利用して、夫婦二人とも団信に加入していると、

一方が亡くなった場合にローンが全額返済不要になるので、この点についてもペアローンよりは安心できる結果になります。

よって、”お得”という観点では、収入合算した連帯債務型を選ぶほうが有利に働きます。

編集より、ひとこと。

共働き夫婦の場合、住宅ローンの組み方は、ローンの種類だけでなく、金利の設定の仕方にも様々に工夫できるため、

上記でお話した以外にも選択肢がたくさん存在します。

「注文住宅を建てたいけど、住宅ローンがよくわからない。」

「お得に、でもこだわりの家にしたい…!」

そんな方は、NARUSEまでご連絡くださいませ。

プランのご提案から、返済計画まで、楽しく・親身に対応させていただきます。

(キッズスペースがあるので、お子様と一緒に来られる方が多いですよ。感染防止対策も行っております。)

編集:ミノ