みなさん、こんにちは。

徳川の建築設計会社、(株)NARUSEのミノです。

前回は、住宅ペアローンを組んだ後に気を付けたい3つのこと、についてお話しました。

その中で、最終的に住宅を売ってしまうことになった場合、2つの方法がありましたね。

1つは一般売却などで売る方法、もう一つはハウス・リースバックです。

今回は、ハウス・リースバックについて詳しく話していきます。

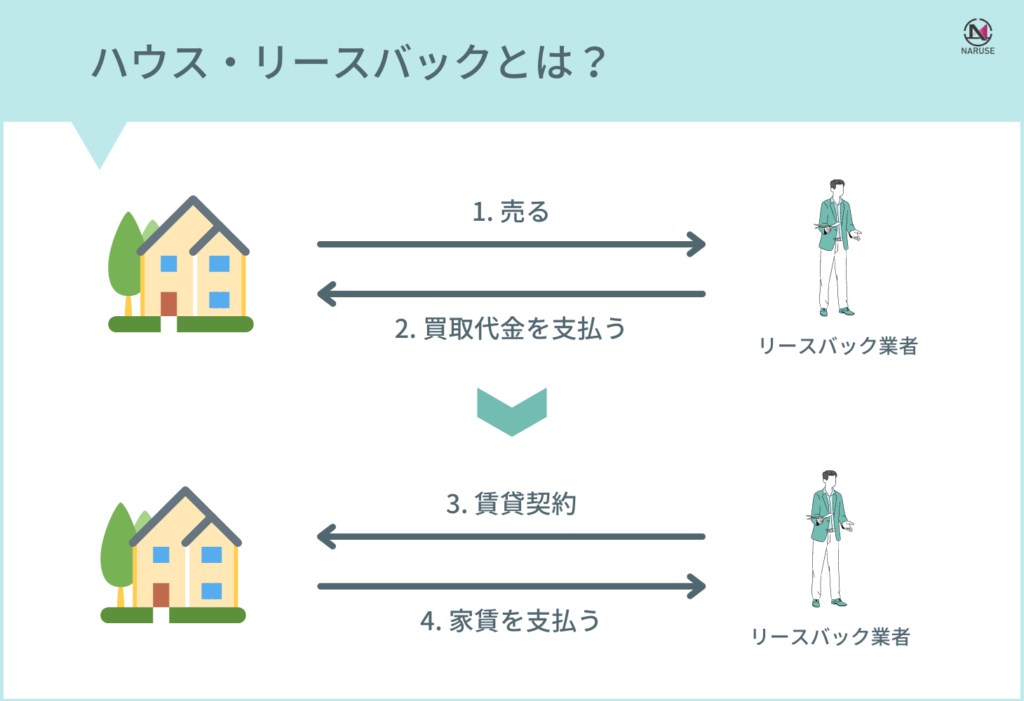

ハウス・リースバックとは?

ハウス・リースバックとは、現在お持ちの住宅を不動産業者が買い取り、その不動産業者から賃貸物件として住宅を借りて住み続ける方法です。

将来的に不動産業者から買い戻しすることも可能です。

住宅の所有者が不動産会社になるため、固定資産税を払わなくてよくなります。

住宅ローンが残っていても買い取ってもらえます。

…とメリットがたくさんありそうに見えますが、もちろんデメリットもあるので、詳しく見ていきましょう。

ハウス・リースバックのメリット

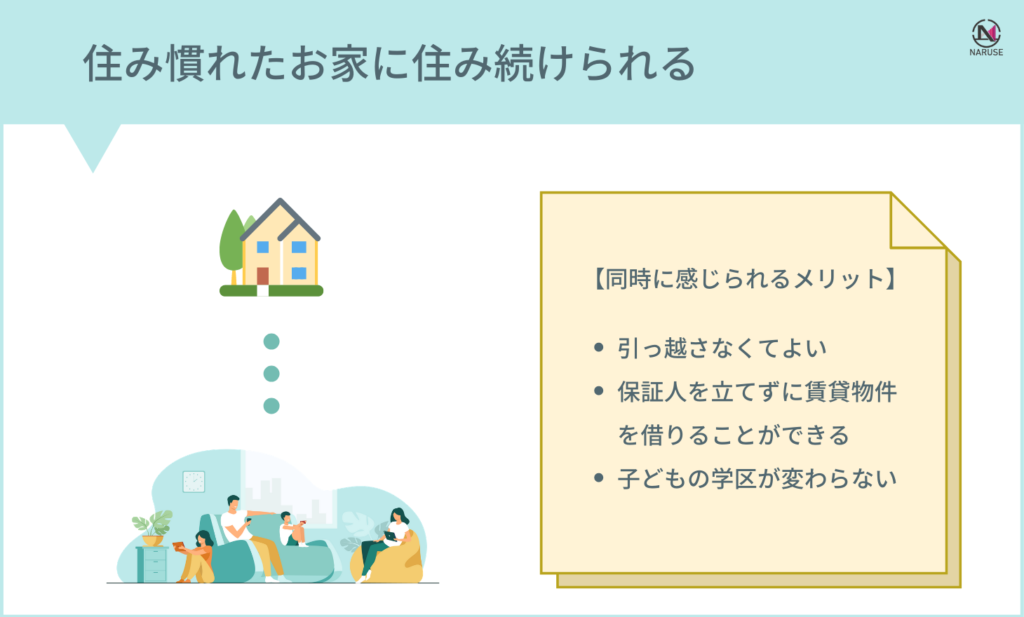

メリット①:住み慣れたお家に住み続けられる

通常の不動産売却だと、売却して所有権が無くなった時点で、住宅から退去する必要があります。

しかしハウス・リースバックでは、売却後も”賃貸物件”として住み続けられます。

このため、引っ越しせず、入居の際の保証人を立てることもなく、”賃貸物件”を借りることができる仕組みになっています。

また、引っ越さなくて良いので、お子さんがいる方は、学区が変わらないのがメリットです。

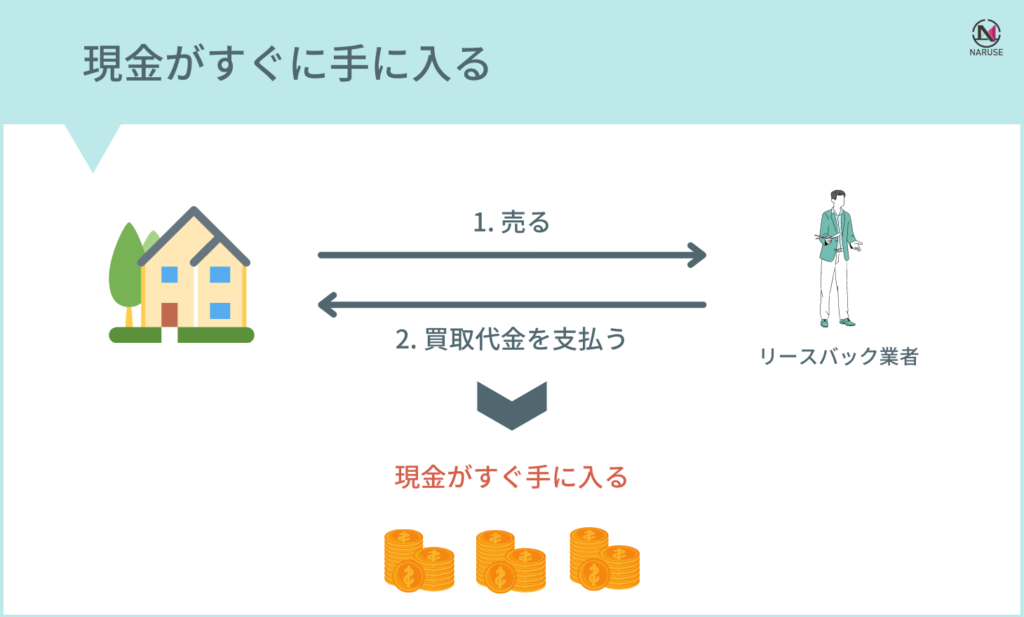

メリット②:現金がすぐ手に入る

一般的な不動産売買だと、現金化するには、買主を見つけなければいけません。

買主との契約に至るまでの手続きを考えると、早くても数か月必要になります。

当然、買い手が見つからない場合もあります。

しかしハウス・リースバックは、不動産会社などの業者が買い取るため、一般の方から買主を見つける必要がなく、現金がすぐに手に入ります。

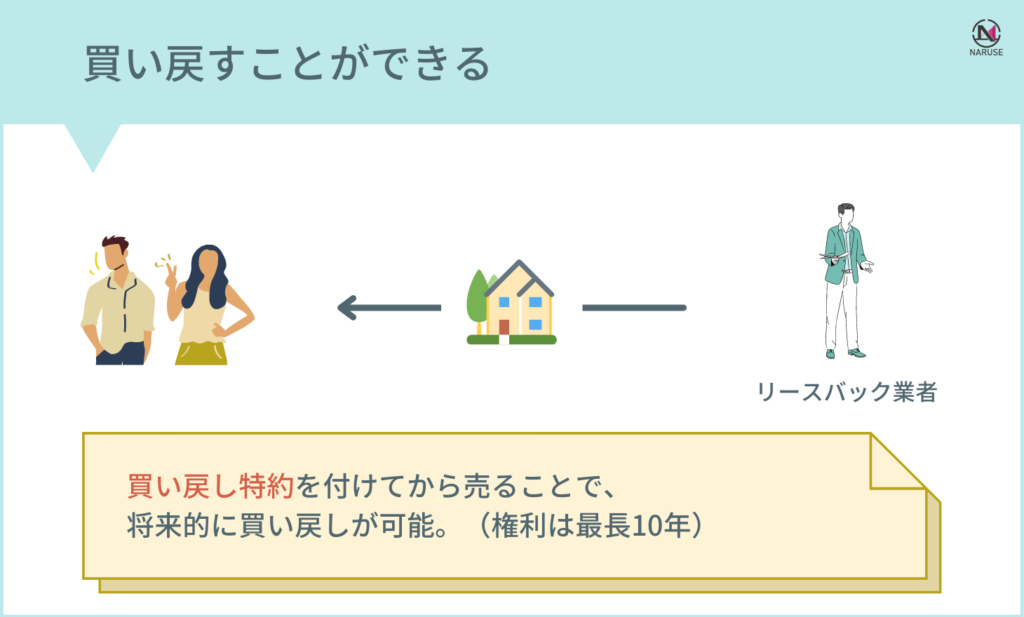

メリット③:買い戻すことができる

買い戻し特約※を付けて不動産を売却することで、一度売却した住まいを買い戻すことができます。

買い戻し特約を付ける場合、定められた期間内に、定められた金額を支払う必要があります。

当然、賃料が滞納すると、買い戻し特約の権利が消失するので、気を付けてください。

※買い戻し特約

将来買い戻すことを前提に、不動産を売却する場合に付ける特約。

買い戻す権利は、民法で10年までと決められている。

また、後から期間の延長が出来ないこと、期間について取り決めを行わなかった場合特約期間は5年になる、といった制限がある。

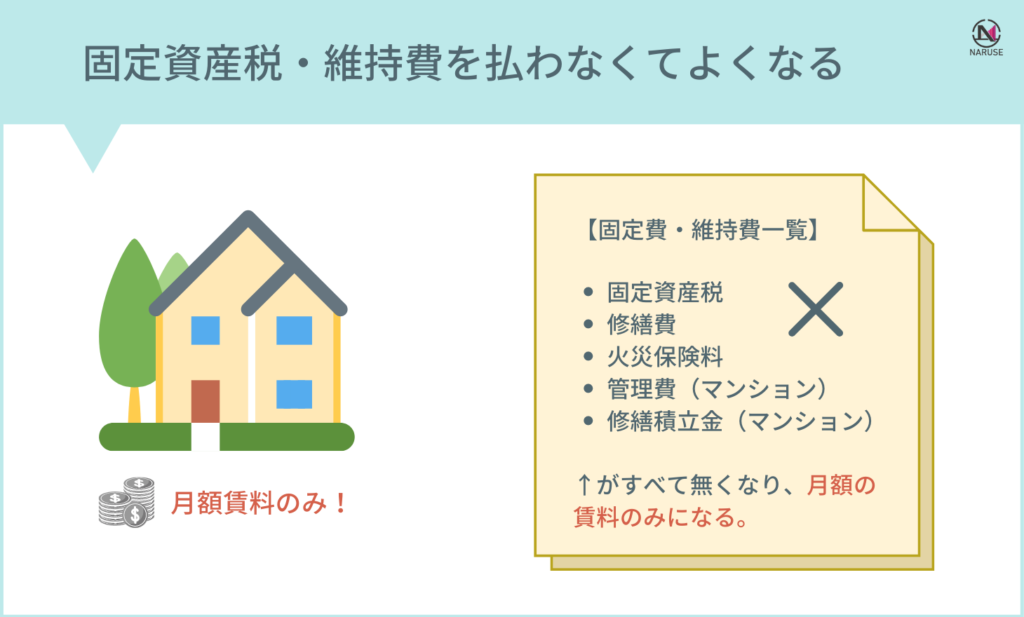

メリット④:固定資産税・維持費を払わなくてよくなる

これまでは住宅を”所有”していましたが、リースバックで不動産会社に売って借りたため、所有から”使用”に変わります。

これにより、固定資産税は不動産会社が支払うことになり、月額の賃料のみの支払いとなります。

また、建物を維持するための修繕費なども、所有者=不動産会社が支払うことになります。

メリット⑤:住宅ローンが残っていても申し込みできる

もともとハウス・リースバックは、収入が減少してしまって、住宅ローンを支払い続けるのが難しくなった方向けに作られたサービスです。

よって、住宅ローンに残債がある場合でも申し込み可能です。

ただし、残債が売却価格を上回るケースは、リースバックの利用が難しいことが多いです。

メリット⑥:人に知られずに住宅を売ることができる

ハウス・リースバックは、不動産売買の一部ではあるものの、競売や仲介のように、物件売却情報が公開されません。

不動産業者との直接取引のため、Webサイトやチラシで広めて、買い手を見つける必要が無いからです。

売却情報をご近所さんに知られずに、住宅を売却することができます。

ハウス・リースバックのデメリット

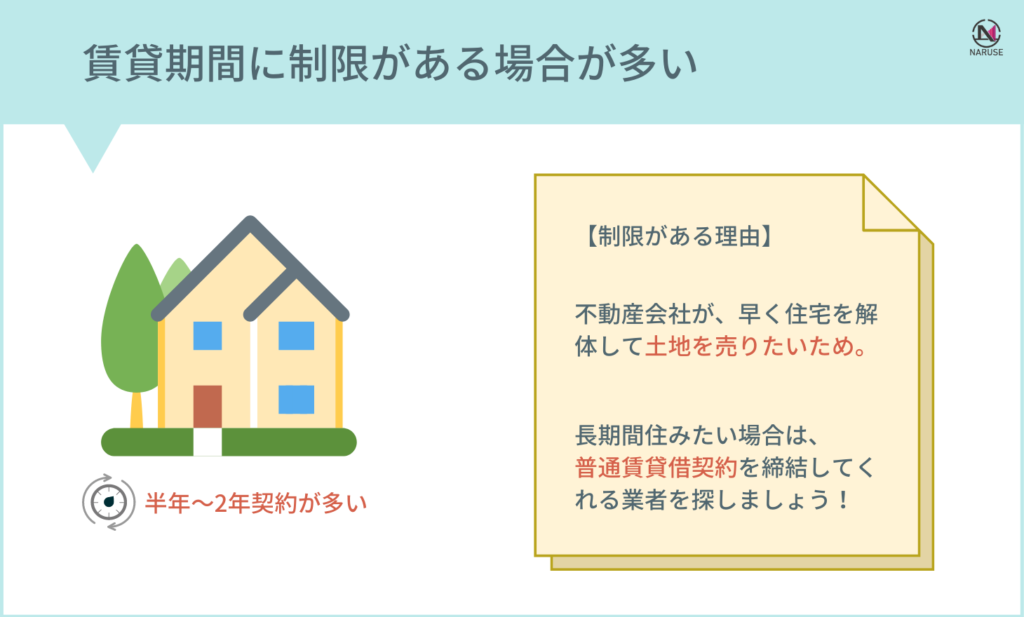

デメリット①:賃貸期間に制限がある場合が多い

ハウス・リースバックを契約する際、定期賃貸借契約を締結する場合が多いです。

簡単にいうと、半年~2年程度の契約期間を設け、早めに退去してもらう方法です。

この背景は、不動産会社が、早く住宅を解体して更地にし土地を転売したいと考えているためです。

賃貸期間に制限がない契約をしたい場合、普通賃貸借契約を締結してくれる業者を探しましょう。

ちなみに、普通賃貸借契約を採用している業者は、長く住んでもらい、家賃収入で利益を上げたいと考えている業者になります。

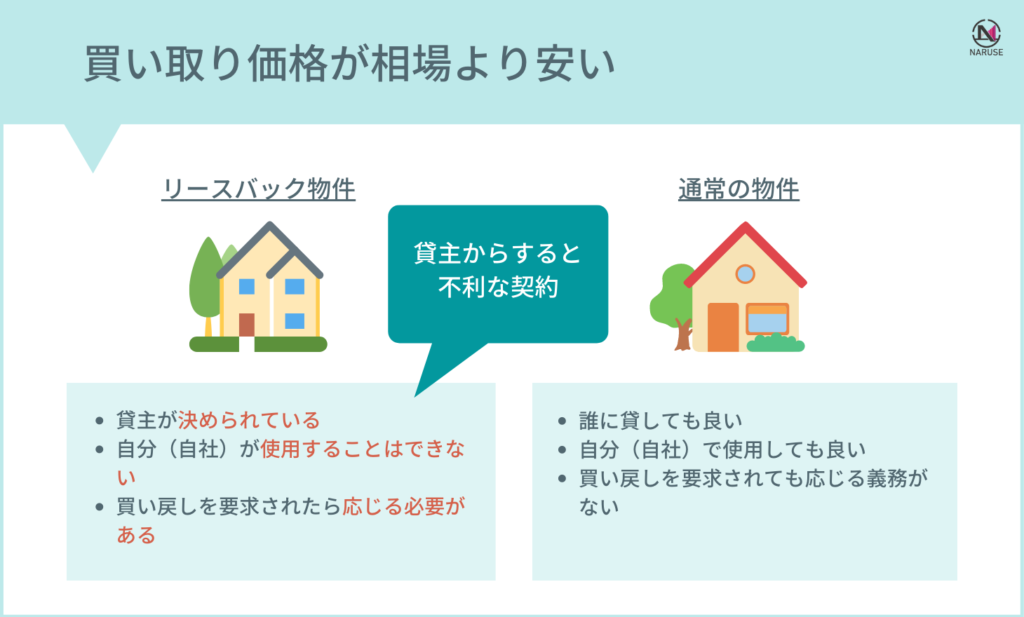

デメリット②:買い取り価格が相場より安い

買い取り価格が相場より安いというのは、一般売却に比べて、になります。

理由は、買い手側=不動産会社側にとって、制約の多い物件だからです。

というのも、通常の不動産物件だと、

- 誰に貸しても良い

- 自分(自社)で使用しても良い

- 買い戻しを要求されても、応じる義務がない

なのですが、リースバックの物件は、

- 貸主が決められている

- 自分(自社)が利用することはできない

- 買い戻しを要求されたら、応じる必要がある

と制約が多いため、通常の不動産売却よりも価格が安くなります。

どれくらい安くなるかと言いますと、一般売却の70~80%ぐらい、と考えておくと良いでしょう。

(毎月の家賃を安くしたいのであれば、さらに売却価格を抑える必要があります。)

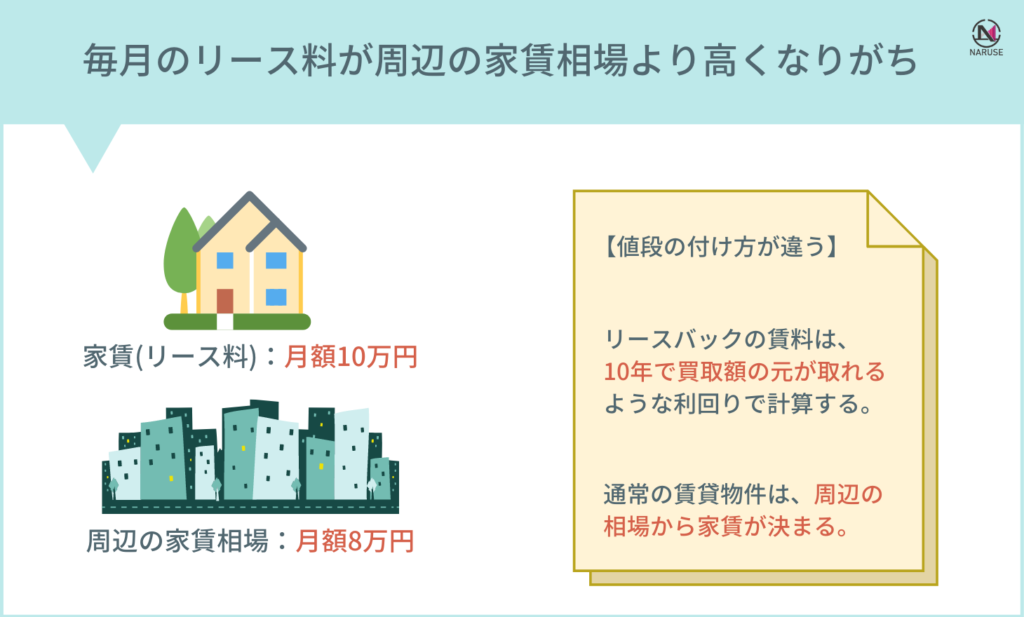

デメリット③:毎月のリース料が周辺の家賃相場より高くなりがち

リースバックの賃料は、買取額の元が取れる利回りで家賃を設定します。

買い手目線で、投資した分を10年で回収できるように計算されています。

しかし、通常の賃貸物件は、需要と供給のバランスで相場が定まり、家賃が決まります。

高値を付けすぎると、空室になり逆に損をしてしまうからです。

このため、リースバック物件の方が、周辺の家賃相場より高くなりがちなのです。

また、住めば住むほど、賃料が周辺相場より高くなります。

これは、賃料自体が月額10万→11万→12万…と上がるのではありません。

周辺の家賃相場が下がっているのに、リースバック物件は賃料が変わらないところにあります。

一般的に日本の不動産は、古くなればなるほど価値が下がり、家賃は安くなります。

なので周辺の相場は徐々に下がっているはずです。

しかしリースバック契約は、買取額の7%~10%を賃料とするため、不動産価値や、周辺の家賃相場はまったく寄与しません。

「この築年数で、この賃料かぁ…。普通に賃貸物件を借りた方が築浅で安いところに住めるなぁ…。」

といった状態になります。

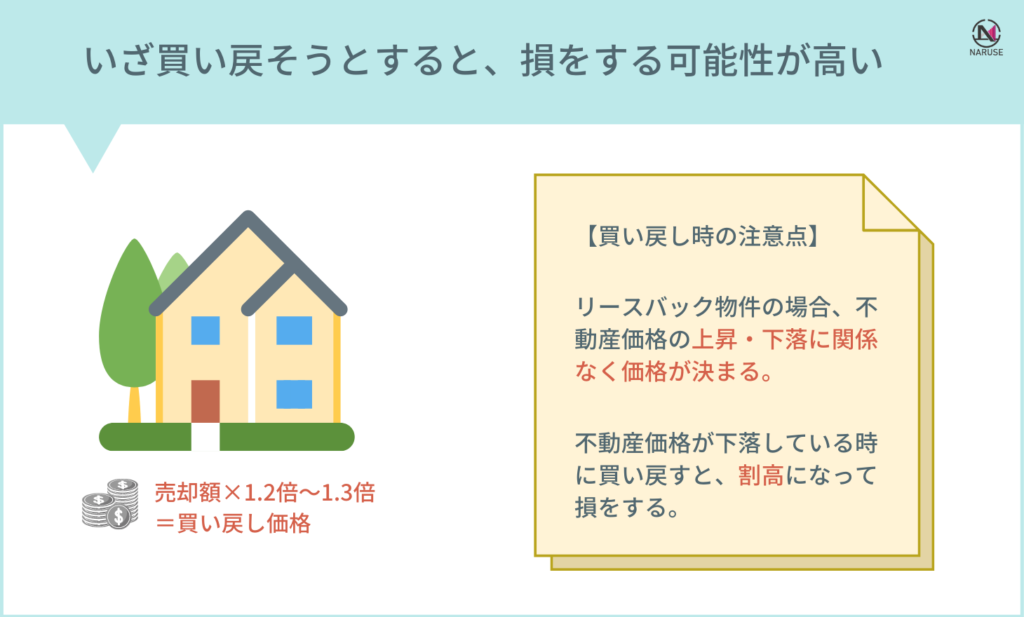

デメリット④:いざ買い戻そうとすると、損をする可能性が高い

ハウス・リースバックを契約する際、買い戻し条件も設定されます。

売却額と同額で買い戻せることは少なく、たいていの場合は売却価格の1.2倍~1.3倍くらいで買い戻すことになります。

不動産価格の上昇・下落に関係なく、最初に決められた一定の価格になります。

そのため、不動産価格が上昇していると、売却価格の1.2倍~1.3倍の値段で買い戻したとしても損をしない、むしろ得をすることもあります。

しかし不動産価格が下落していると、売却価格の1.2倍~1.3倍の値段で買い戻しを行えば、市場の相場から考えると割高になり、損をする可能性が高いのです。

リースバックを利用する際は、賃貸期間や買い戻し価格をしっかり確認したうえで契約しましょう。

編集:ミノ